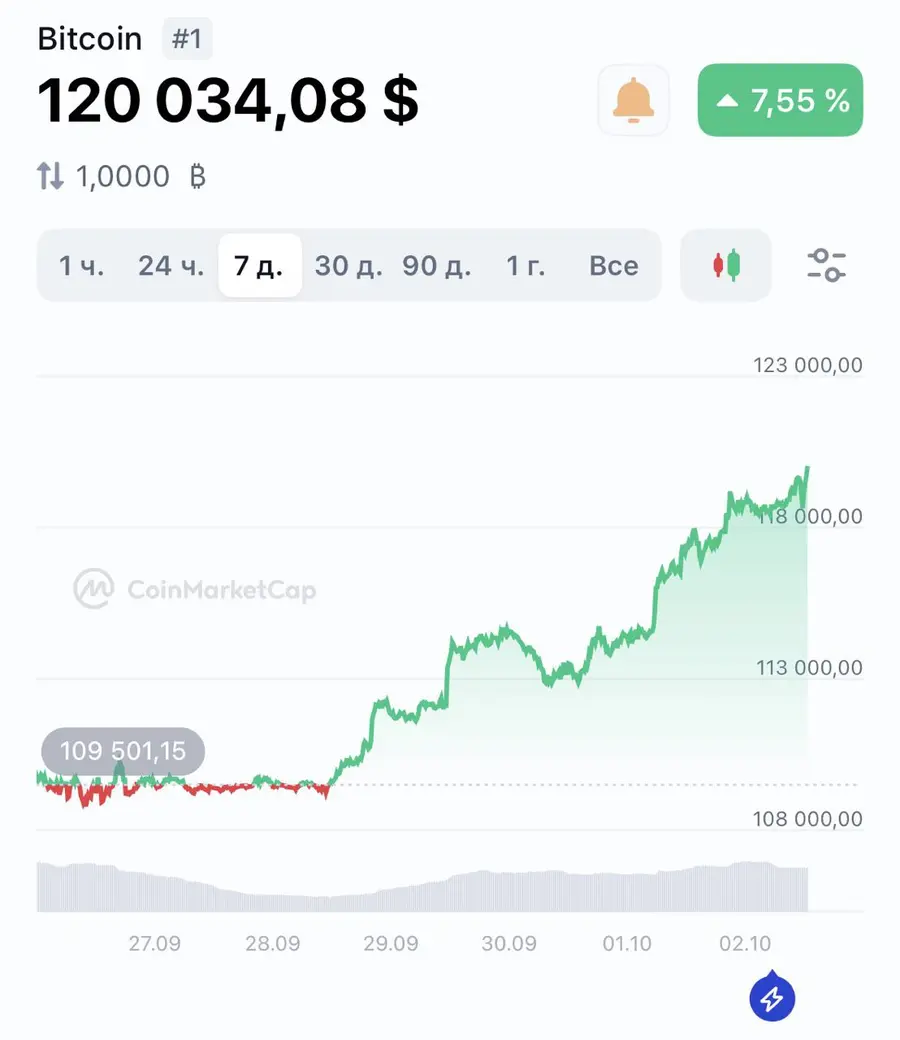

Bitcoin взлетел выше $120,000 — почему это случилось и что будет дальше

Что произошло

В начале октября биткоин поднялся выше $120 000 — максимум не фиксировался в вакууме, рост сопровождался притоком средств в спотовые биржевые фонды по биткоину и усилением интереса со стороны институциональных игроков.

Причины роста — по полочкам

- Институциональные потоки (spot-ETF). Основной драйвер — притоки в спотовые Bitcoin-ETF в США: крупные покупки институционалов и дилерское перераспределение активов подтолкнули спрос на базовом рынке. Это уже не «сотни миллионов» в день, а регулярные сотни миллионов в портфелях, которые сдвигают баланс спрос/предложение.

- Макро — надежды на снижение ставок. Последние экономические данные (слабее ожиданий на рынке труда и др.) подняли вероятность смягчения политики ФРС — а более низкие ставки традиционно делают риск-активы более привлекательными. В таких условиях и золото, и BTC получают дополнительный аргумент в пользу роста.

- Политическая неопределённость / safe-haven-настрой. Сообщения о политической турбулентности (включая разговоры о возможном шатдауне правительства США) усилили спрос на активы-убежища и альтернативы традиционным валютам — часть капитала искала защиту вне банковской системы, и BTC в этом кейсе выступил одним из бенефициаров.

- Технический фактор и сезонный «Uptober». Технические индикаторы и сезонные паттерны «Uptober» (традиционно позитивный сентябрь–октябрь для крипты) дали дополнительный толчок — после периода распродаж крупные покупатели вошли на уровне, откуда пошёл ускоренный отскок.

Последствия и что меняется

- Для инвесторов. Более высокий уровень цен повышает интерес широкой публики и институционалов — это усиливает новостную повестку и приток капитала. Но одновременно растёт вероятность краткосрочных откатов — многие фиксируют прибыль при достижении круглых уровней.

- Для майнеров. Рост BTC немедленно повышает доходность, улучшает cash-flow и срок окупаемости старого железа. Однако усиление притока капитала и возможное возвращение части старого оборудования в сеть (ре-включение «холодных» площадок) со временем давит на сложность сети. Это типичное уравнение: больше цены — больше активности — выше сложность.

- Для рынков капитала. Акции и сервисы, связанные с криптоинфраструктурой (биржи, провайдеры кошельков, майнинговые компании), часто получают положительный эффект — их апсайд коррелирует с ростом рынка. Это видно по дневным скачкам в котировках таких компаний.

Техническая картина и риски (кратко и честно)

Технически рынок выглядит «перегретым» в краткосрочной перспективе: индикаторы перекупленности (RSI) на коротких таймфреймах указывают на риск отката или коррекции — означает, что после стремительного движения возможна быстрая фиксация прибыли. Вдобавок волатильность остаётся высокой — это не фонтан стабильности.

Что могут сделать разные игроки — практические рекомендации

- Долгосрочным инвесторам: не паниковать и пересмотреть портфельную долю криптовалют: если у вас был план покупки на DCA (усреднение), придерживайтесь его; фиксируйте часть прибыли на круглых уровнях, но не продавайте «всё».

- Трейдерам: следите за стоп-лоссами, не забывайте о размерах позиций; уровни $120k/$130k — хорошие ориентиры для частичной фиксации прибыли.

- Майнерам и операторам ферм: пересчитайте ROI, учитывая текущую цену; если у вас старое оборудование и высокий kWh — имейте план B (продажа, перераспределение мощности, колокация под другие задачи).

Сценарии — что будет дальше (3 варианта)

- Бычий (наиболее комфортный для рынка): стабильный приток в ETF + подтверждённые сигналы об ожидаемом снижении ставок — цена закрепляется и продолжает рост к новым локальным вершинам ($130k–$165k по разным прогнозам).

- Флет/коррекция (вероятен в краткосрочной перспективе): техническая фиксация прибыли и быстрый откат на 8–15% (бывало и сильнее), пока рынок переварит поток входящих средств и оценит макро-риски. Технично — это наиболее вероятный near-term сценарий.

- Негативный (шок): неожиданный регуляторный удар, крупная ликвидация плечевых позиций или усугубление геополитики — это может привести к резкому падению, пусть временно, но быстро. Такой риск нельзя игнорировать.

Вывод — коротко и честно

$120k — важный и символичный рубеж. За ним — серьёзный институциональный интерес и макро-поддержка. Но рынок крипто — не железобетон: рост создал и триггеры для коррекции. Если вы в рынке — имейте план: размеры позиций, стопы и сценарии выхода. Если вы вне рынка и думаете «войти сейчас» — подумайте сначала, зачем вам BTC в портфеле и какой разрыв вы выдержите.